Quels seront les actifs à privilégier pour cette nouvelle année 2021?

2020 a eu son lot de surprises avec l’arrivée du coronavirus.

Les marchés ont tous chuté pendant le printemps de façon massive avant de se reprendre sur la deuxième partie de l’année.

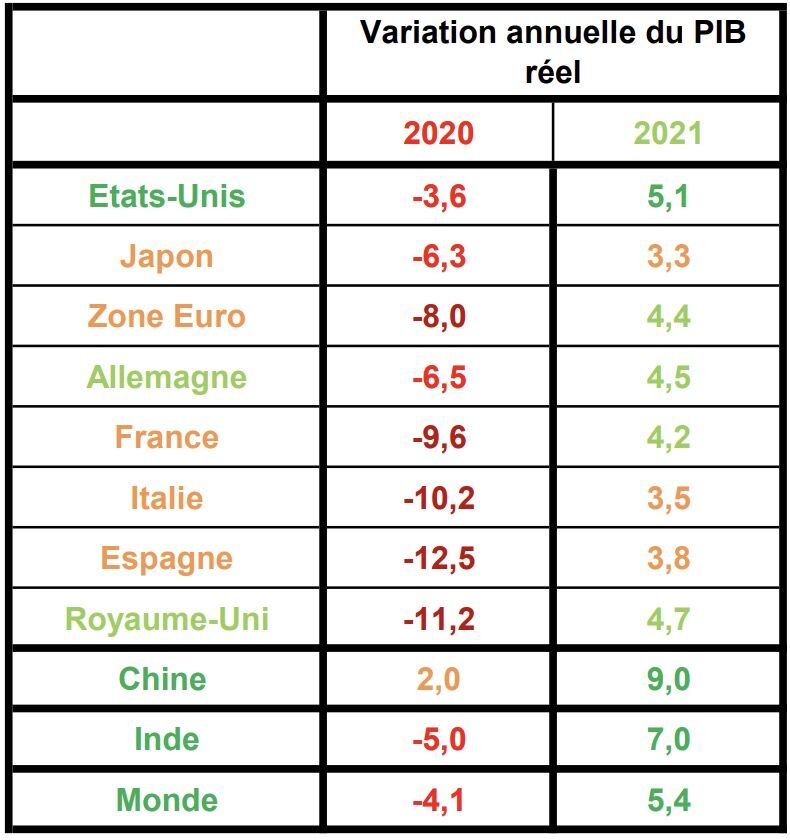

Dans le second semestre 2020, nous avons pu observer un soutien massif des marchés par les banques centrales qui a largement soutenu les marchés actions, plusieurs confinements qui ont profité aux « Big Tech », l’arrivée du vaccin qui a rassuré les institutionnels, un bitcoin a + 40.000 dollars en fin d’année, la Chine qui a préservé une croissance de près de 2% …

En bref, une euphorie généralisée pendant que des pans entiers de l’économie s’effondrent !!

Ci-dessous quelques pistes de secteurs d’investissements pour 2021.

La Chine

La Chine a une croissance prévue pour 2021 de + 9%, bien au-delà de l’Europe et des Etats-Unis.

Les émergents en général seront mieux lotis (Inde, Indonésie, Singapour et Taiwan).

Investissez là où la croissance sera présente pour maximiser vos rendements.

Nous vous conseillons donc des fonds d’actions chinoises, à défaut sur l’Inde.

Le pétrole

Nous attendons une hausse du pétrole sur cette année. Investissez dans les pétrolières, des Etf pétroliers …

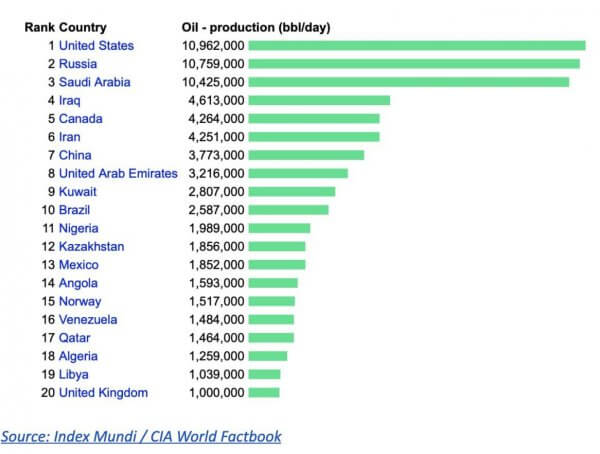

Une hausse de l’inflation (source les Echos), une hausse des taux directeurs américains (source Francetransaction) , une baisse du dollars (source or.fr), une diminution de la production américaine de pétrole, sont des effets annonciateurs de la hausse du pétrole (source les affaires.com).

Biden a clairement annoncé qu’il se détournerait progressivement de l’or noir au profit des énergies renouvelables (source le point).

Pour rappel les USA sont le premier producteur au monde, cela aura donc un impact majeur.

Pour rappel le prix du pétrole s’articule entre l’offre et la demande, la croissance mondiale est attendue en belle hausse pour 2021, la demande en pétrole augmentera considérablement et si les USA diminuent leurs productions, l’offre diminuera.

Vous connaissez la suite !!

L’inflation

Quand la machine économique s’emballe, l’inflation pointe souvent le bout de son nez (source le guide du rentier).

En 2021, l’inflation va donc faire son grand retour. Si elle reste aujourd’hui extrêmement basse, les effets de base provoqués par le profil mensuel des indices des prix à la consommation l’an dernier, notamment dans les services, sont défavorables et plaident pour une accélération des prix, en particulier à partir du milieu de l’année. « Idem pour l’énergie », estime John Plassard. (source les Echos).

Il existe des fonds obligataires qui sont indexés à l’inflation, profitez-en pour investir une petite partie de votre capital dans cette gamme financière.

Pour se prémunir de l’inflation vous pouvez aussi investir dans les matières premières (or, pétrole, argent, ressources naturelles…).

Les matières premières battent l’inflation dans 66% des cas (source Alti trading).

L’or

Comme nous l’avons vu plus haut, reprise de l’inflation, baisse du dollars américain, hausse probable des taux d’intérêts sont des éléments constitutifs à la reprise des matières premières.

L’or en tant que métal précieux aura sa part belle dans cet environnement économique.

L’once d’or est même selon Capital attendu à +25% pour cette année 2021 (source MSN.com).

Vous pouvez investir dans des minières, des ETFs liés à cette thématique, où même dans l’or physique pour une partie de votre capital.

Bitcoin

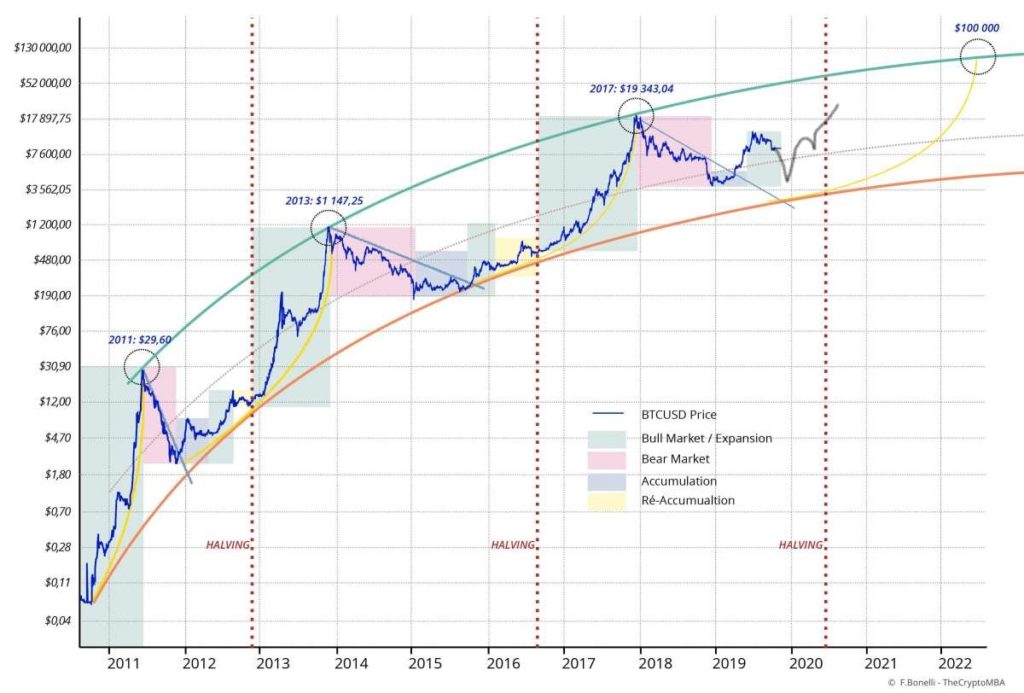

Nous attendons un début d’année mitigé pour Bitcoin qui devrait se reposer après sa belle ascension de 2020.

Nous anticipons un range entre 25.000 et 40.000 dollars sur la première partie de l’année.

Ensuite nous visons les objectifs de 50.000 dollars, pour finalement atteindre 100.000 dollars d’ici 2021/2022.

Pour mémoire le 24/01/2021, le Bitcoin se valorise environ 32.000 dollars après un pic à 41.000 dollars.

Petite projection :

Les investissements responsables

Nous observons depuis plusieurs mois l’augmentation massive de l’offre et de la demande des fonds dits responsables.

2021 sera l’année de l’ISR, selon le journal « l’info durable« , la lutte contre le CO2 devient une priorité politique.

La finance verte a la côte et devrait être incontournable dans les prochaines années.

L’administration Biden souhaite financer massivement cette filière, de nombreuses entreprises du secteur devraient voir leurs valorisations s’envoler.

Investissez progressivement dans des fonds thématiques du secteur, privilégiez les Labels (article qui en parle).

Les valeurs cycliques

Une valeur cyclique est comme son nom l’indique une valeur qui va suivre un cycle. Elle est liée au cycle de l’économie.

Elle va décoller en période faste de reprise de l’économie ou de croissance et reculer au moindre replis.

Les valeurs cycliques amplifient les mouvements du marché. Quand tout va bien elles vont très bien et quand tout va mal elles vont très mal.

Voici les secteurs de valeurs cycliques, dévalorisés en 2020.

- Automobile et équipementiers (Renault, Peugeot, Faurecia, Valeo, Plastic Omium)

- Bâtiment (Bouygues, Vinci, Eiffage)

- Immobilier (Unibail, Icade, Klepierre)

- Matériaux de construction (Lafarge)

- Métallurgie / Minier (Total)

- Voyages / Loisirs (Club méditerranée)

- Transport (Bolloré, Norbert Dentressangle)

- Utilities (Veolia)

Nous anticipons une reprise sur les valeurs cycliques lors de la reprise économique, surtout que tous les gérants de fonds seront à l’affût sur cette thématique.

Les dossiers de qualité sous-valorisés seront à la fête en 2021.

Les actions

Il est toujours extrêmement difficile de faire une projection du marché des actions sur un an.

Il y a un consensus majeur sur une tendance haussière pour les marchés émergents, le durable et sur les cycliques.

Et d’autres éléments sont très positifs :

- Perfusions des banques centrales

- Croissance économique mondiale attendue à + 5%

Néanmoins beaucoup de zones d’ombres planent sur les marchés :

- Points hauts historiques sur quasiment toutes les places boursières (source Les Echos)

- Surchauffe en analyse technique (source capital.fr)

- Le retour possible de l’inflation (source Boursorama)

- Hausse des taux directeurs probable (si hausse de l’inflation)

- Impact réel de la crise économique une fois l’euphorie estompée

- Nouveaux confinements ? (source Le Monde)

- La crise sanitaire s’arrêtera quand ?

- Dettes records (source contrepoints)

La tendance moyen terme sur les actions demeure haussière à l’heure où nous écrivons ces lignes mais le risque de correction courant de l’année n’est pas a écarté (source tous sur mes finances)

Nous resterons donc très prudent sur cette classe d’actifs.

Nous chercherons les opportunités sur les valeurs chinoises et les valeurs cycliques avec des creux de marchés dans une tendance haussière.

Privilégiez l’achat par paliers ou en épargne régulière.

L’immobilier

La tendance immobilière devrait être sans tendance marquée.

Des prix qui peuvent encore s’envoler dans des secteurs extrêmement prisés mais en général nous pouvons largement penser que l’immobilier devrait stagner.

Les prix ont augmenté depuis 2015 en continu, la tendance reste haussière à long terme.

Mais plusieurs facteurs peuvent temporiser cette dernière :

- Hausse des taux à prévoir (inflation, hausse des taux directeurs et hausse des marges des banquiers)

- Baisse des ventes dans l’ancien (mieux vivre son argent)

- Baisse des mises en chantier dans le neuf (source les affaires)

- Modification des règles de financement et d’attribution des crédits (voir ci-dessous).

Nouvelles décisions du HCSF pour les crédits immobiliers

Comme nous l’avons vu régulièrement au cours de l’année, les conditions imposées aux banques par le HCSF ont impacté de nombreux projets d’achat immobilier en 2020.

Voici les principales contraintes qu’ont appliquées les banques pour une demande de crédit immobilier :

- Demande d’un apport personnel d’au moins 10 %

- Un taux d’endettement maximum de 33 %

- Plus de prêts sur plus de 25 ans

Ces contraintes ne pouvaient être dérogées que pour 15 % des dossiers et pour les ¾ des exceptions pour une résidence principale et des primo-accédants. Autant dire qu’il a été beaucoup plus difficile d’obtenir un financement, surtout un prêt sans apport. Il y a eu une explosion des refus de prêt immobilier en 2020. D’ici fin décembre 2020, le HCSF dévoilera ses recommandations pour les premiers mois de l’année 2021. Mise à jour le 17/12/2020, voici les nouveaux critères d’octroi de crédit immobilier en 2021.

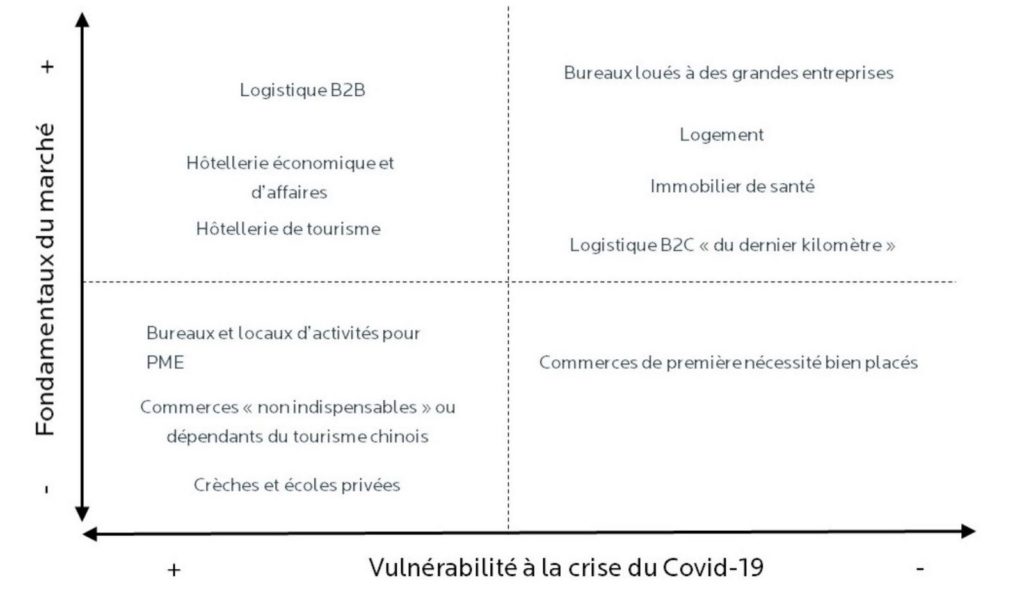

SCPI

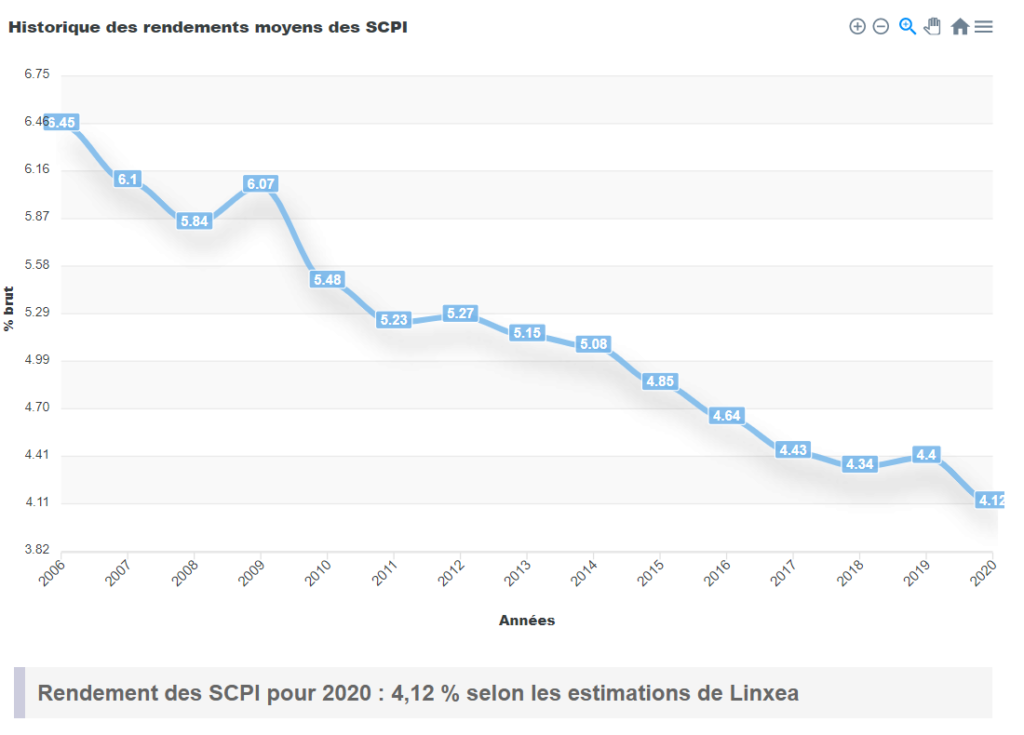

Les SCPI ont souffert de la crise sanitaire en 2020 mais le rendement moyen a été tout de même de 4,12% (source France Transactions)

La raison de cet état de fait, provient de la nature des investissements des SCPI, principalement dans le commerce et les bureaux.

Les reports de loyers, les faillites, les vacances locatives, le confinement, le télétravail ont été autant d’éléments qui ont perturbé les rendements de cette classe d’actifs.

Les SCPI devraient souffrir du changement de paradigme qui est en train de s’opérer devant nos yeux.

En effet la crise sanitaire avec ses confinements et son télétravail a rebattu les cartes dans la manière dont peuvent travailler les salariés d’une entreprise.

Nous ne connaissons pas aujourd’hui l’impact que ceci pourrait avoir sur les SCPI.

Quoi qu’il en soit les SCPI voient leurs revenus moyens chuter légèrement d’année en année (à nuancer par le fait que les prix des parts augmentent).

Nous pouvons anticiper :

- Des baisses de prix des parts de certaines SCPI (source leblogpatrimoine)

- Des fusions de SCPI (avec pertes en capital de petites SCPI avalées par les plus grosses).

- Une baisse des revenus en 2021

- Une restructuration des SCPI de bureaux et de commerces

Nous vous conseillons donc de privilégier des SCPI dans la santé plus résiliente (Primovie), l’habitation (Primofamily), ou dans le viager (SCI Viagénérations).

Le dollar américain

Nous anticipons une baisse du dollar américain sur 2021.

Les raisons de cette probable baisse sont nombreuses :

- Hausse des taux directeurs US (France Transactions)

- Plan de relance massif de l’administration Biden (source MSN finance)

- Croissance des émergents qui vont pénaliser le dollar (Professeur Forex)

D’un point de vue graphique la tendance EUR/USD est bien en défaveur du dollar à court / moyen terme (source DailyFx)