La composition du fonds euro

L’assurance vie est principalement alimentée en France par les fonds Euro (83 % Fonds euro env. 1.700 milliards en 2019)

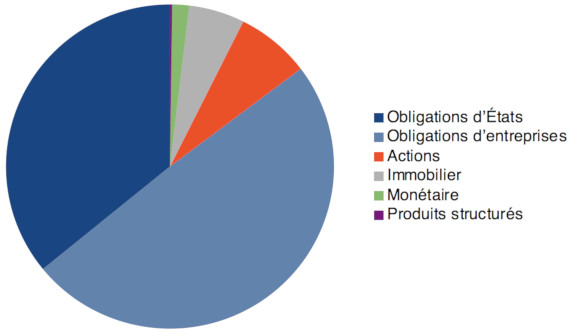

De quoi est constitué un fonds euro ? (source Avenue des investisseurs) :

Exemple fin 2017 sur la moyenne des assureurs :

80,78 % sur des obligations (dont 42,10 % d’obligations d’État et 57,9 % d’obligations d’entreprises) ;

- 8,59 % sur des actions ;

- 6,43 % sur de l’immobilier ;

- 1,95 % sur du monétaire ;

- 0,26 % sur des produits structurés.

La rémunération provient donc des coupons obligataires, des dividendes actions, des loyers immobiliers, et des plus-values sur ventes de ces 3 actifs.

85 % des revenus sont tenus d’être reversés par l’assureur, les 15 % restants peuvent servir de réserves et donc de tampon en cas de pertes, de crises ou autres.

Baisse des rendements

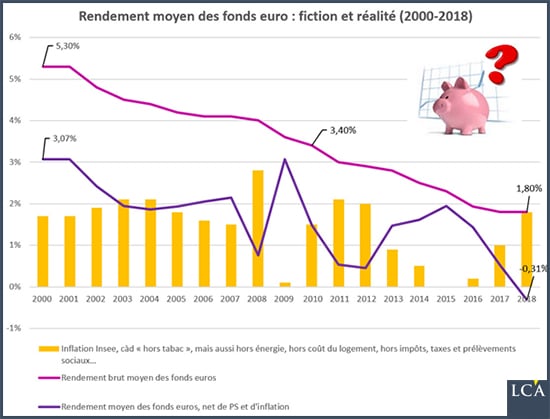

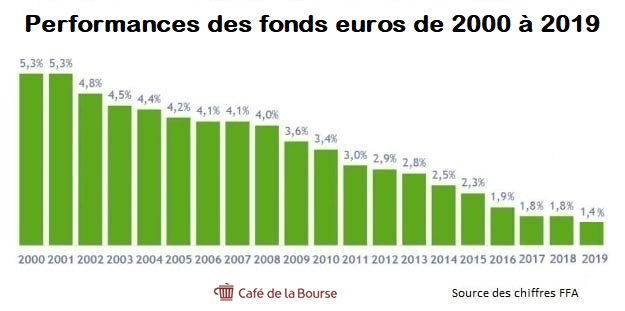

Le rendement moyen de 2019 était de 1,40 % (café de la bourse), soustraits des prélèvements sociaux il est plutôt de 1,1592%.

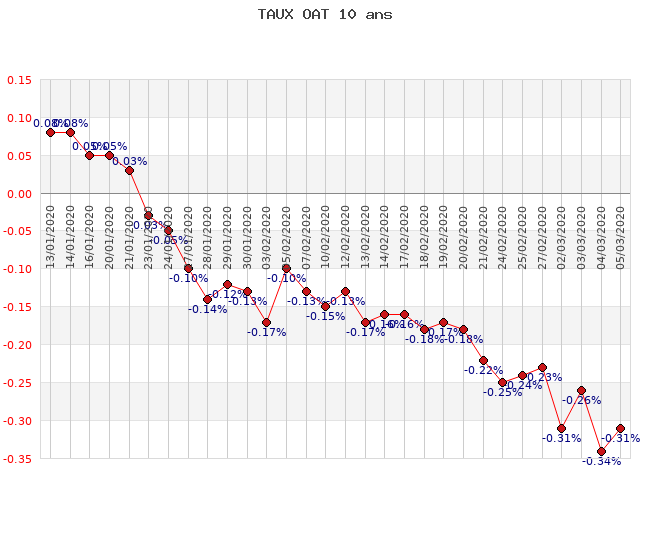

Les rendements ne cessent de diminuer depuis 30 ans, certains analystes parlent même d’un rendement négatif d’ici quelques années voire quelques mois.

L’inflation en 2019 selon l’Insee a été de 1,1 %, contre 1,4 % de rendement moyen sur les assurances vie, nous sommes presque en terrain négatif.

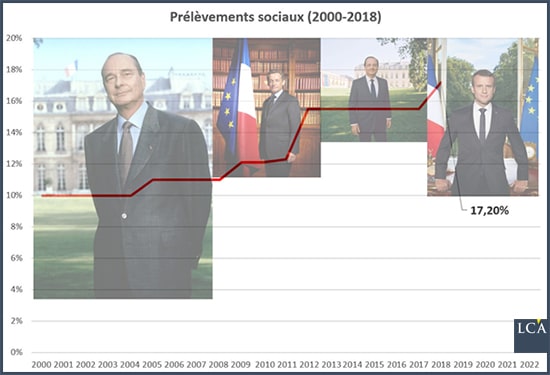

Par conséquent, si j’enlève les frais de gestion, les frais d’entrées et les prélèvements sociaux (PS), il n’y a aucun intérêt réel à aller sur ce genre de fonds car les seuls qui gagnent encore de l’argent sont respectivement l’état (PS) et les banquiers (Frais), votre rendement est désormais négatif.

L’Etat français ne devrait pas pouvoir rembourser sa dette car elle ne fait que monter d’année en année et elle est aggravée par la crise du Coronavirus (niveau record 112% en 2020), il va donc falloir trouver des moyens pour se sortir de ce pétrin.

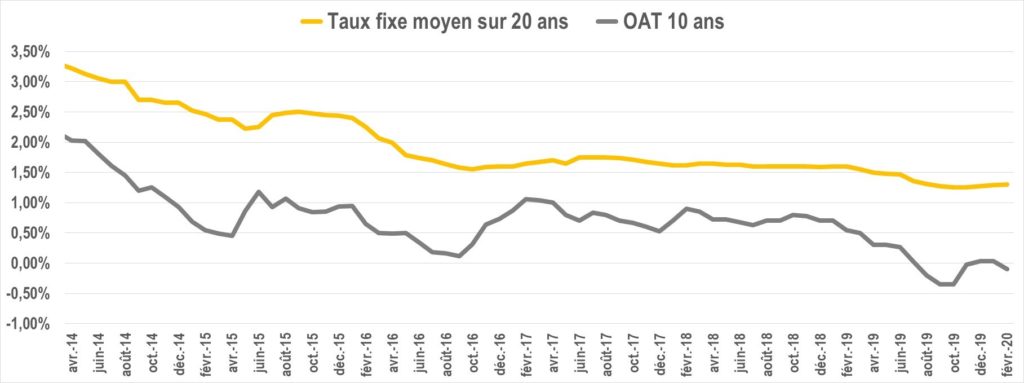

Pour rappel, les rendements moyens en 2019 étaient de 1,4 % avant prélèvements sociaux (env. 1,15 % après déduction selon l’Insee).

Cette moyenne est donc pondérée sur une dizaine d’années mélangeant anciennes et nouvelles obligations.

Un fonds euro est une accumulation d’obligations d’états à 10 ou 12 ans (OAT).

Les anciennes lignes sont encore rémunératrices, les nouvelles un peu moins.

Les résultats actuels arrivent encore a donner du rendement grâce aux vieilles obligations. (OAT 2010 env. 4,5% source france-inflation).

Le problème est que, quand les anciennes dettes arrivent à échéance, les assureurs rachètent sur le marché les nouvelles obligations qui sont actuellement négatives; sauf que ces dernières plomberont le portefeuille pendant les dix prochaines années. (Tableau ci-dessous) :

Je crois que dans l’histoire de l’économie, personne n’avait pu envisager une seule fois cette situation, ce sont les assureurs qui payent pour détenir de la dette française…

Différence entre fonds euro et fonds de trésorerie.

Les livrets et les fonds euros sont adossés aux même obligations d’états, la différence majeure est sur la durée de détention.

Les livrets sont adossés à des obligations à échéance de quelques jours à 3 mois environ, ils s’ajustent rapidement en cas d’évolution des taux et/ou problèmes structurels.

Les assurances vie en fonds euro sont adossées pour partie à des OAT à 10 ans, par conséquent elles sont beaucoup plus résilientes aux variations.

C’est là que le gros problème se situe…

Aujourd’hui elles vivent sur les vieilles obligations donc préservent de bon rendement (1,4%) par rapport aux fonds monétaires (0,05 à 0,75%).

Mais demain, quand ces « bons rendements » s’éteindront, et que les marchés accumuleront faute de pouvoir faire autrement cette nouvelle dette négative, les assurances vie tendront irrémédiablement vers 0.

En cas de hausse des taux directeurs, ce schéma interviendra plus vite car les vielles obligations qui apportent encore de la rentabilité seront victimes d’une baisse de leur capital (effet mécanique des obligations).

Les Etats ne pourront pas rembourser leurs dettes, les assureurs seront incapables de rendre le capital aux investisseurs.

Il est fort à parier que des décollectes massives soient observées sur les assurances vie faute de rendement.

Ceci surviendra quand les fonds de trésorerie auront un rendement plus élevé (souvenez-vous ils s’ajustent plus rapidement).

Ce n’est pas grave, les assureurs sont obligés de mettre en réserve une partie de leurs résultats, pour protéger les investisseurs en cas de crise, nous sommes donc sauvés !!

Oui mais non, pourquoi ?

Les assureurs placent cette réserve accumulée pour faire travailler l’argent, qui selon la réglementation (Solvency 1 et 2), accorde un ratio à chaque type de placement.

En effet, l’or ou les actions par exemple ont une décote de 50 % sur les investissements réalisés, pour respecter la volatilité de ces derniers.

Les obligations d’état quant à elles ont un ratio de 1 pour 1.

Par conséquent la majorité des réserves sont placées sur des obligations d’état !!

Marchons nous sur la tête ?

Pour faire simple, l’assureur pour vous protéger des risques des obligations, place ses réserves sur ces mêmes obligations.

La loi sapin 2

Le législateur à prévu qu’en cas de crise majeure sur les marchés de taux, il se réserve la possibilité de bloquer tout rachat, rachat partiel ou rachat total, sortant d’un fonds en euros et/ou fonds immobilier sur les contrats d’assurance vie des compagnies d’assurances françaises ou de leurs filiales luxembourgeoises.

Et cela pour une durée de 6 mois maximum. Cette décision sera prise par le Haut Conseil de stabilité financière (HCSF).

En clair cette loi prévoit bien la possibilité d’une banqueroute d’un assureur ou d’un état; et il fait prendre un nouveau risque aux souscripteurs, celui d’un risque de liquidité.

Les pires contrats du marchés en 2020

L’équipe d’esprit patrimoine, vous conseille de vite sortir de ces contrats cités ci dessous.

En effet ils affichent les pires rendement du marché connu en dessous ou égal à 1 % brut de prélèvement sociaux.

La banque postale (Vivaccio, Solésio, GMO, Ascendo)

Caisse d’épargne (Nuance 2, Ricochet, millevie)

Société générale (Sequoia, Erable)

Crédit Agricole (Prédissime, Confluance)

Allianz (Tellus, Idéalis)

Generali (Profil epargne)

Banque poulaire ( PER BP)

Swisslife (liberté plus, stratégic, actif général)

BNP paribas (multiplacements avenir)

Boursorama (eurossimo)

Conclusions

Comme nous avons pu l’étudier, les fonds euro d’assurance vie sont mathématiquement morts…

Ce n’est plus une histoire de « comment » ou « pourquoi » mais bien de « quand ».

Des dettes qui ne seront probablement jamais honorées , des taux bas qui peuvent remonter sont des facteurs qui peuvent précipiter le placement préféré des français vers les abysses.

Nous ne ne parlons pas d’un défaut d’un Etat, d’un effacement de la dette, d’un krach obligataire ni de prélèvements exceptionnels sur le patrimoine privé qui ont déjà existé dans l’histoire (après seconde guerre mondiale).

Le fond euro est condamné à tendre vers 0 et ceci pour très longtemps.

Il a aussi un risque de liquidité (loi Sapin 2) et maintenant un probable risque de perte en capital.

Et pour finir, le fond de garantie des assureurs n’est pas viable.

Par conséquent, je pense que l’inversion des tendances se passera à partir du moment où nous observerons:

- Crise obligataire sévère

- Hausse des taux

- Rendement à zéro sur les fonds eur

- Écart de rendement entre trésorerie et fonds euro

Nous ne pouvons pas vous donner de date mais les effets annonciateurs sont définis.