L’inflation

l’inflation est définie comme une augmentation de la moyenne des prix, c’est une hausse générale et durable des prix des biens et des services.

En France l’inflation est considérée comme faible ces dernières années (1,1 % en 2019, selon l’Insee).

Une inflation juste en dessous de 2 % est considérée comme « bonne » pour l’économie.

Comment est calculée l’inflation en France ?

Elle est calculée par rapport à l’indice des prix et de consommation (IPC) par l’Insee.

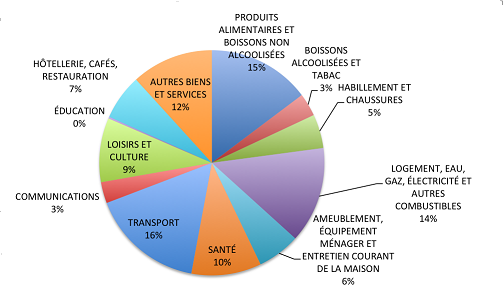

Ci joint tableau récapitulatif :

Je ne remet pas en cause le sérieux de l’Insee mais un chiffre me marque particulièrement.

Observez la proportion du logement et des frais annexes (eau, gaz, électricité…) qui représentent que 14 % du budget moyen des français sur cette thématique.

Prenons un petit exemple, imaginons Marc, jeune trentenaire célibataire sans enfant, qui loue un appartement de type 2, il gagne tout juste le salaire médian (selon Insee 2019), 1789€ par mois.

Il habite Voiron une petite bourgade non loin de Grenoble.

Son appartement lui coûte 450€ (prix bas dans le secteur), à ceci ce rajoute :

- eau 20€ par mois

- charges copro 50€

- internet 19€

- Edf 60€

- Ass. Hab 9€

- Total 608€ par mois

Si nous divisons ses charges par rapport à son salaire, le budget « immobilier » est plutôt de 34 %.

Et il ne me semble pas que ce cas soit isolé…

Pourquoi tant d’écart avec la méthodologie de l’Insee ?

La réponse est que dans leurs calculs, les citoyens qui ont acheté leur résidence principale ne rentrent pas en ligne de compte, ni ceux qui ne payent pas de loyers (les plus riches et les plus pauvres, les retraités propriétaires).

Ainsi la flambée des prix de l’immobilier des années 2000, est en partie passée à l’as.

En effet juste une partie (6%) des coûts liés à la location a été prise en compte pour le calcul de l’inflation.

Est ce pour autant un calcul honnête de l’inflation ?

Philippe Herlin a développé toute une thèse à ce sujet dans son livre « Pouvoir d’achat, le grand mensonge ».

Selon lui, l’État minorerait l’inflation pour plusieurs raisons :

Tout d’abord c’est un impôt déguisé et totalement invisible, qui achète la paix sociale.

Et surtout, cela limite l’État à des dépenses obligatoires et de revalorisation :

- prestations sociales

- smic

- pensions de retraite

- pensions alimentaires

- rentes viagères

- livret A

Par contre il ne faudrait pas que l’inflation « officielle » ne soit trop élevée car elle provoquerait une défiance du peuple envers les gouvernants.

Elle mettrait en visibilité les effets néfastes des politiques monétaires et de la dévaluation de la monnaie du pays.

A qui profite l’inflation?

- L’état : L’inflation réduit mécaniquement la charge de sa dette, de plus la hausse des prix augmente ses rentrées fiscales (TVA, IRPP…)

- Les emprunteurs : Les particuliers et les entreprises qui ont investi à crédit voient leurs charges de la dette diminuées d’année en année au fil de la hausse des prix, à condition d’avoir un crédit à taux fixe.

- Les banques : l’inflation et les taux d’intérêts sont étroitement liés, les banques augmentent leurs résultats d’exploitation systématiquement lors de hausse de taux.

Les différentes causes d’inflations ?

- Taux de change : C’est principalement une dépréciation du taux de change qui pénalise notre monnaie par rapport aux monnaies du reste du monde, donc nos importations nous coûtent plus chères.

- Les coûts : Souvent associée à l’augmentation des salaires et du coût des matières premières.

- La demande : C’est le juste prix entre l’offre et la demande, plus la demande explose, plus les prix gonflent.

- Politique monétaire : C’est le jeu de la création monétaire des banques centrales qui impriment du billet ex-nihilo, ce qui a pour effet de diminuer la valeur de la monnaie.

Nous ajouterons deux autres cause d’inflations qui selon nous sont trop souvent oubliés des manuels d’économie:

- L’appareil productif: Quand un produit vient à manquer à cause d’une sous production (désindustrialisation, usine fermée à cause d’une crise de coronavirus…) l’offre est diminuée, le déséquilibre entre offre et demande s’accentue, ce qui fait gonfler les prix.

- Inflation par les bulles: Les prix des actions (bourse), de l’immobilier par exemple ne rentre pas dans les calculs de l’inflation selon l’Insee, au titre que ces derniers sont considérés comme des placements. Néanmoins quand l’immobilier de 1998 à 2008 a augmenté en moyenne de 140% quant en parallèle l’inflation a augmenté de 20%, l’augmentation des prix est tout de même à prendre en considération dans le calcul du pouvoir d’achat, notamment pour les primo-accédants non investisseurs qui font acquisition de leur résidence principale.

Hyperinflation

C’est une hausse des prix incontrôlée et extrêmement rapide des prix ou par contrebalancement une dépréciation rapide de la valeur de la monnaie.

On parle aussi « d’inflation galopante » à partir de 50 % de hausse des prix par mois.

Les causes (souvent cumulées) :

- Guerre

- Crise économique majeure

- Déficits galopants (règle des 3 % dans l’UE)

- Balance commerciale déficitaire (différence entre importation et exportation)

- Bank Run (vente panique des actifs, tout le monde veut récupérer son cash)

- Taux de change en défaveur de la monnaie locale

- Création monétaire incontrôlée et sans contrepartie.

- Dette extérieure trop importante (qui est la résultante du taux de change)

Cela ne vous évoque rien ?

La France actuellement, pendant cette crise du coronavirus, accumule 6 critères sur 8.

Selon « Le Monde », 66 % de la dette française est détenue par des non-résidents, dont 48 % hors UE.

Les 34 % restant seraient détenues par les banques et les assureurs (chiffre 2010).

C’est le 3eme pays de l’UE, derrière le Portugal (75%) et la Grèce (71%).

Un niveau de dette extérieure trop élevé, est un « risque-pays » vraiment important (Problème du taux de change).

Il ne manque plus que la guerre et le Bank Run !!

L’un est plus probable que l’autre.

Quels sont les pays qui ont été touché par l’hyperinflation ?

- L’Allemagne en 1923 : 1.370.000 % (Capital.fr)

- La Hongrie en 1946 : 150.000 % (Wikipédia)

- La Yougoslavie en 1994 : 313.000.000 % (La tribune)

- Le Zimbabwe en 2008 : 231.000.000 % (Libération)

- Le Venezuela en 2018 : 9585 % (Le Figaro)

Arrêtons nous 5 minutes sur la situation au Venezuela.

Comment un pays qui a les plus grosses réserves de pétrole au monde a pu en arriver là ?

Le Venezuela est le pays qui a les plus grosses réserves sous les pieds en pétrole, environ 303 Milliards de barils, malgré tout il est tombé dans les enfers !!

Voici les facteurs chronologiques de sa chute abyssale :

- Diversification économique trop faible, trop accès sur l’économie du pétrole, environ 90 % de ses exportations

- En 2008, chute des cours du pétrole, donc baisse significative de son PIB

- Programmes sociaux et éducatifs trop lourds en parallèle

- Augmentation des déficits

- Mauvais entretien de ses infrastructures pétrolifères donc baisse de sa production

- Augmentation sensible de la création monétaire pour pallier aux différentes problématiques économiques

- Bank Run, les billets Bolivar s’échangent en masse contre des Dollars américains

- Dépréciation de la monnaie

- Embargo américain donc diminution des exportations de pétrole

- Chute des investissements et du PIB

- 70 % des dettes libellées en Dollars donc la charge de la dette s’est considérablement accentuée

- Aujourd’hui pays en quasi faillite

Nous pouvons observer que la problématique du Venezuela n’est peut être pas un cas isolé, cette situation peut arriver à de nombreux pays.

Des déficits abyssaux, une création monétaire trop virulente, une mauvaise gestion et une dette extérieure trop importante sont des facteurs auxquels beaucoup de pays européens, dont la France sont exposés.

L’hyperinflation en Europe n’est pas à exclure même si l’Allemagne anciennement traumatisée fait tout en son pouvoir pour que cela n’arrive jamais.

La déflation

C’est l’inverse de l’inflation, à savoir une hausse de la valeur de la monnaie qui se caractérise par une baisse régulière et continue du niveau général des prix.

Elle provoque une dégradation économique sérieuse des détenteurs de dettes (États, particuliers et entreprises).

En récession, quand les recettes des entreprises diminuent et que le chômage augmente, les prix ont tendance a baisser. La déflation semble être notre avenir immédiat, enfin quand tout va bien…

Jean-Michel Lamy « le nouvel économiste »

En période de reprise, quand l’activité reprend son souffle, les prix ont tendance à repartir à la hausse. L’inflation est notre avenir moyen terme.

L’Insee a annoncé un fort ralentissement de l’inflation en mars 2020 faute au confinement, principalement lié à la baisse du prix des matières premières.

L’Insee prévoit une inflation neutre voire négative dans les prochains mois (baisse des prix locatifs de l’immobilier, pétrole…).

Selon elle, chaque mois de confinement c’est 3 % de PIB en moins pour le pays.

Le confinement aura pour conséquence, des faillites d’entreprises, une hausse du chômage, une baisse des salaires, donc une paupérisation de la population.

Qui dit pauvreté, dit baisse de la demande et donc baisse des prix.

Nous sommes déjà dans la logique de la spirale déflationniste (avril 2020).

Conclusions:

Dans un premier temps, juste après la période de la crise sanitaire, nous allons « probablement » observer une déflation localisée suite à la récession économique (Choc de demande négative).

Les faillites d’entreprises, la hausse du chômage, la baisse des marchés vont battre le tempo pour cette dernière, la récession sera en marche.

Quand l’activité reprendra son souffle (d’ici 1 ou 2 ans), quand la purge sera passée, l’inflation devrait repartir sur des niveaux actuels.

Il est même possible d’observer en même temps, une déflation ciblée et une inflation localisée suivant les secteurs d’activités, les biens et les services.

Un choc d’offre négative (voir article sur les chocs) peut s’observer rapidement à cause d’une augmentation des coûts de fonctionnement à la reprise des entreprises (protocole sanitaire par exemple).

Ceci est estimé par les experts (Artus, économiste) entre 10 à 15% de baisse de productivité sur la période du protocole sanitaire imposé aux entreprises.

80% des entreprises de l’agro alimentaire accusent une baisse de CA entre 3 et 16%.

La chute de CA est de 36% en France, 43% dans l’industrie, 88% dans la construction et de 90% dans le tourisme et la restauration (Le Monde).

La seule variable d’ajustement rapide sera d’augmenter les prix pour rattraper les marges, avant d’envisager des licenciements massifs.

Mais si la crise bat son plein et que de nombreux cadavres sortent du placard (faillite d’une banque, d’un état, explosion d’une bulle), il n’est pas à exclure (même si c’est très peu probable) une période d’hyperinflation, notamment en Europe.

Nous avons pu voir ensemble que les déficits, des balances commerciales déficitaires, des dettes extérieures trop lourdes, une crise économique majeure sont des facteurs aggravant à l’émergence de l’inflation voire de l’hyperinflation.

Quoi qu’il en soit nous voyons bien que l’économie va devoir s’adapter et que les mois à venir ne seront pas très joyeux…