La monnaie européenne s’affaiblit, les déficits budgétaires qui s’envolent, les désaccords politiques en pagaille, les écarts de taux d’intérêts qui s’élargissent, cela ne vous rappelle rien ?

Après la première crise de l’euro avec le cas Grec entre 2010 et 2012, la seconde crise pointe le bout de son nez. (crise européenne du Coronavirus)

L’UE vient d’annoncer un plan d’urgence de 750 milliards et nous assistons au retour des « spreads » entre l’Allemagne et les autres pays de l’union.

Les règles de Maastricht volent en éclat, le déficit de la France avec son plan de relance de 100M va passer à 8 % en 2020 (au lieu de 3%), l’endettement sur PIB va passer à 110 % (au lieu des 60% selon Eric Revel Journaliste).

Les autres pays devraient suivre ce modèle, je n’ai pas trouvé de chiffres fiables.

Quid de l’euro dont sa force et sa viabilité dépendent de ces critères ?

Malgré tout il y a des bonnes nouvelles d’un euro moins fort, la France en premier lieu pourra profiter favorablement d’une monnaie plus faible pour relancer ses exportations et améliorer sa balance commerciale.

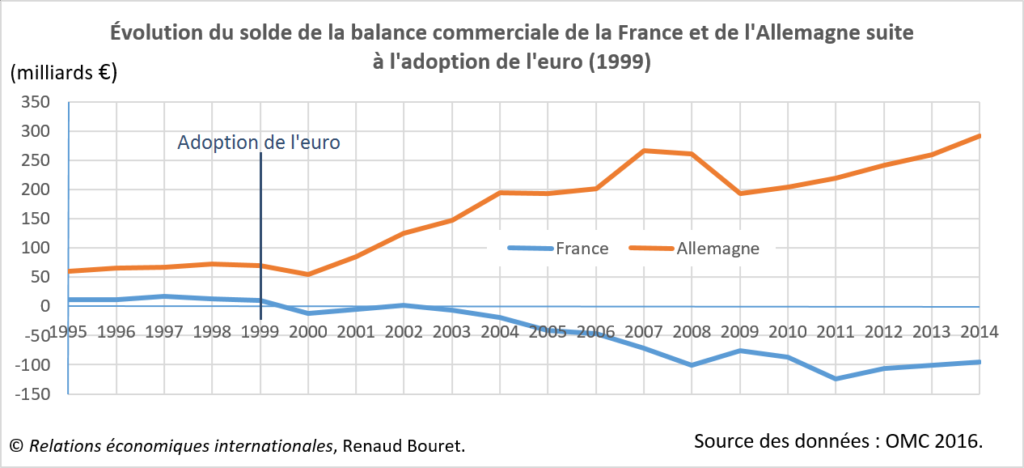

Une corrélation inversée se retrouve presque systématiquement entre une baisse de la balance commerciale française et une hausse de l’euro face au dollars.

La balance commerciale des biens et services chiffre la différence entre les exportations des biens et services et les importations des biens et services, exprimée en pourcentage du PIB. Une balance positive indique que les exportations dépassent en valeur les importations (excédent commercial). Une balance négative indique au contraire que les importations dépassent en valeur les exportations (déficit commercial). La statistique met en relation ce solde avec la taille de l’activité économique (PIB).

Nous pouvons observer sur le graphique que la France s’appauvrit lourdement, la balance est très souvent déficitaire.

Tout cela met en évidence le problème sous-jacent de cette monnaie commune à des entités économiques différentes.

Outre ces considérations, que vaut réellement l’euro vis à vis de cette création monétaire en masse.

Plus on injecte de la monnaie dans un état plus sa valeur intrinsèque diminue.

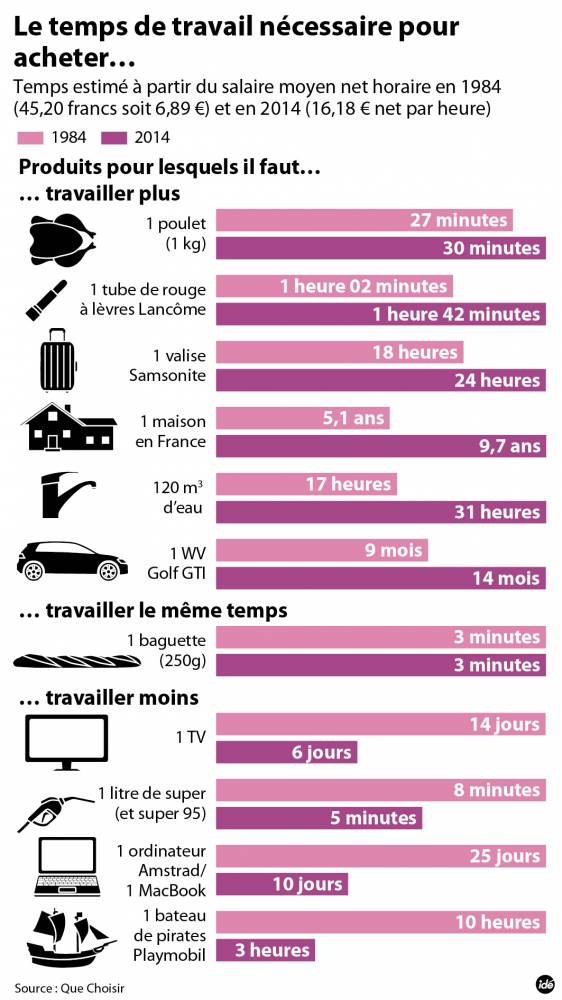

Cet état de fait crée donc des écarts inflationniste, ci joint tableau (UFC Que Choisir) du temps de travail/consommation. Retenez bien l’immobilier nous en parlerons par la suite.

« Ce ne sont pas les prix qui augmentent mais bien la valeur de la monnaie qui ne cesse de se déprécier à cause de la création monétaire. »

Dans ce tableau nous pouvons interpréter plusieurs choses :

Les produits internes (immobiliers, consommation courantes eau, electricité, productions locales, produits de luxe) sont plus chers qu’auparavant. L’inflation a fait son œuvre, provient elle de cette dévaluation artificielle ?

L’immobilier reste toujours un rempart à l’inflation pour plusieurs raisons :

- Une monnaie qui baisse face à un immobilier qui stagne crée une inflation déguisée

- Une hausse de l’inflation profitera aux plus values immobilières et aux loyers qui augmenteront mécaniquement

- Les crédits qui financent l’immobilier sont une protection face à l’inflation, ils restent fixes alors que les revenus augmentent, vos charges de crédits s’en verront donc diminuer.

- Les taux de crédit restent bas en dessous de 2 %, l’immobilier rapporte entre 3 et 5 % env. Par conséquent vous gagnez la différence mécaniquement avec de l’argent qui ne vous appartient pas

Certains produits notamment chinois (électroménager, hifi, audiovisuel…) avec des coûts de productions plus faibles restent encore abordables voire moins onéreux proportionnellement qu’auparavant.

La théorie quantitative de la monnaie, formulée par l’économiste anglais David Ricardo, met en évidence l’origine monétaire de l’inflation : si les prix augmentent, c’est à cause d’un gonflement de la masse monétaire supérieur au gonflement de la production. Pour Ricardo, l’inflation est susceptible de se produire dès lors qu’il existe une monnaie fiduciaire, et que celle-ci n’est pas intégralement couverte par l’or.

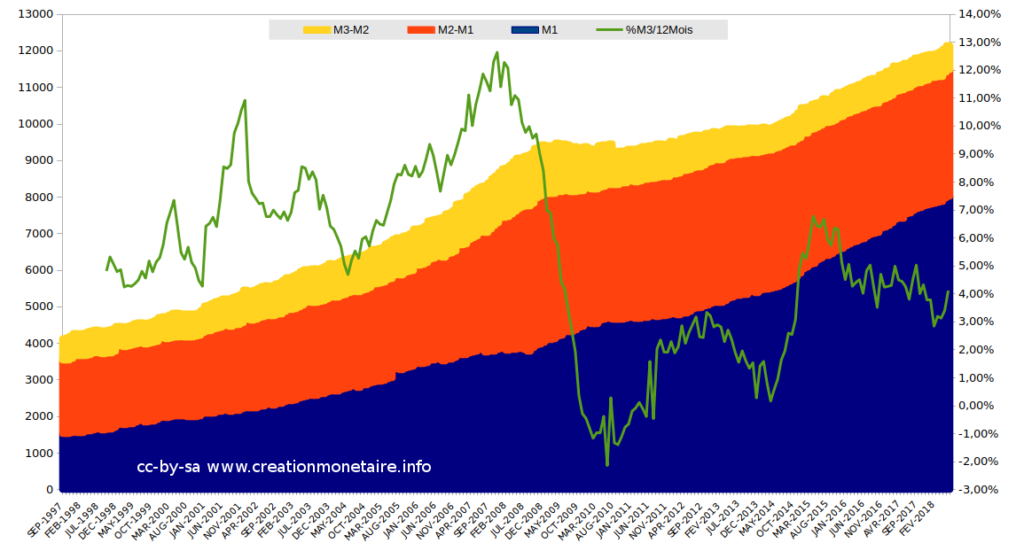

Les trois grands agrégats monétaires

- M1 : pièces et billets en circulation et dépôts à vue (≈ 8000 milliards)

- M2 : M1 + dépôts avec un préavis inférieur ou égal à trois mois + dépôts à terme d’une durée initiale inférieure ou égale à deux ans (≈ 11500 milliards)

- M3 : M2 + pensions + titres d’OPCVM monétaires + titres de créance de durée initiale inférieure ou égale à deux ans émis par des IFM (≈ 12000 milliards)

Observez l’écart entre la création monétaire et le PIB sur 12 mois.

Nous pouvons constater que la création monétaire et totalement décorrélée du PIB, elle ne profite nullement à l’économie réelle.

De plus l’étalon or n’est plus adossé à la monnaie depuis 1973, ce qui a permis cette création monétaire sans fin, le chat se mord la queue…

L’euro a perdu env. 75 % de sa valeur face à l’or depuis 2000 !!! (Egon Von Greyerz goldswitzerland )

L’euro ne serait il pas en train de devenir une monnaie sans valeur ?

Comment nos politiques justifieront leurs politiques d’austérités alors qu’ils peuvent imprimer des billets comme par magie ?