Warren Buffet est né dans l’Omaha au Nebraska le 30 août 1930.

Il a effectué son premier investissement à l’âge de 11 ans, en 2020 il est la 3 ème plus grosse fortune du monde selon Forbes, avec un patrimoine de près de 76 milliard de dollars en 2020.

Il vit très modestement, par exemple, il vit toujours dans la maison qu’il a achetée en 1958 pour 31500 dollars. Il a même prévu de donner 99 % de sa fortune.

L’événement qui va propulser sa carrière d’investisseur est l’achat des premières actions de Berkshire Hathaway, une société de textile en déclin.

Buffet va la transformer en une société d’investissement au point de surpasser JP Morgan, Citigroup, Bank of America, Wells Fargo ou encore Goldman Sachs.

Quels ont été ses secrets pour obtenir cette belle réussite ?

Investir dans de belles sociétés

Pour investir dans les entreprises, deux chemins sont possibles : cibler les grandes sociétés cotées en Bourse ou opter pour des entreprises, souvent plus petites, non cotées.

Buffet a fait son choix, il n’investira dans sa vie que dans des grosses entreprises de renoms avec un modèle éprouvé.

Mieux vaut acheter une entreprise extraordinaire à un prix ordinaire qu’une entreprise ordinaire à un prix extraordinaire

Warren Buffet

Jamais de cash

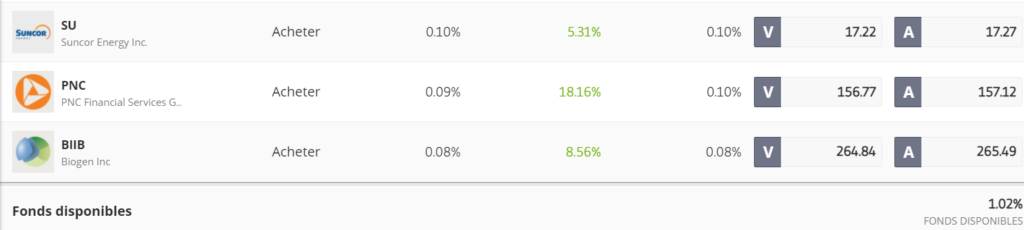

La valeur en cash du portefeuille actuel de Buffet est constitué à 1% du montant total.

Le cash selon l’investisseur n’est pas un placement, il ne l’aime pas particulièrement.

Néanmoins il est arrivé en fin 2019 (juste avant la crise) que Warren Buffet avait un pactole non investi, ce qui d’ailleurs avait fait beaucoup de bruit dans la presse spécialisée.

Avais t’il déjà tout compris ?

Toujours investir

N’épargnez pas ce qui reste après vos dépenses mais dépensez ce qui reste après avoir épargné

Warren Buffet

Saisir les opportunités

Une crise est le moment parfait pour saisir de nouvelles opportunités.

“Les bonnes opportunités arrivent infréquement. Alors quand il pleut de l’or, sortez le seau, pas le dé à coudre.

Warren Buffet

Il y a longtemps, Ben Graham m’a appris que le prix est ce que l’on paye, et que la valeur est ce que l’on obtient. Qu’on parle de chaussettes ou d’actions, j’aime acheter de la marchandise de qualité quand les prix sont bas!”

Warren Buffet

“Le meilleur moment pour nous c’est quand une société de qualité rencontre des problèmes temporaires. Nous aimons acheter les sociétés pendant qu’elles sont sur la table d’opération.”

Warren Buffet

Etre contrarien

L’investisseur contrarien se définit en allant contre les tendances du marché, en achetant des actifs lorsque tout le monde vend et inversement.

Les investisseurs contrariens sont des adeptes de l’analyse fondamentale qui ne misent pas tant sur le gain en lui-même que sur les opportunités que laissent les marchés. Ils s’engouffrent là où ils estiment qu’il existe un écart significatif entre les fondamentaux et les attentes.

“La plupart des gens commencent à s’intéresser aux actions quand tout le monde s’y intéresse. Le bon moment pour être intéressé est justement quand personne ne l’est. Vous ne pouvez pas acheter ce qui est populaire et obtenir de bons résultats.”

Warren Buffet

Etre patient

Buffet s’amuse souvent à dire à ses employés, Imaginez-vous le 11 mars 1942.… Je voudrais que vous imaginiez qu’à cette époque vous aviez investi 10 000 $… pour détenir une entreprise américaine et ne jamais regarder une autre cotation boursière. … Vous auriez 51 millions de dollars [maintenant] et vous n’auriez rien eu à faire, juste à croire aux Etats- Unis.

“Le succès en investissement prend du temps, de la discipline et de la patience. Peu importe les efforts et le niveau de talent, il faut accepter le fait que certaines choses prennent simplement du temps. On ne peut pas faire un bébé en un mois en mettant neuf femmes sur l’affaire.”

Warren Buffet

Matérialiser ses gains

Il faut déterminer un objectif à la hausse. Une fois atteint il faut réétudier ses positions et commencer à vendre ses actions.

Il faut se repositionner selon le marché, savoir écouter les opportunités graphiques, structurelles et sectorielles.

Dans ses débuts, Buffet vendait 50% de ses actions qui avaient une performance supérieur à 4% annualisés.

Une erreur ? Couper ses positions

A la baisse, le seuil des 30 % doit également être suivi de près. Avec un recul de cette ampleur, la cote d’alerte est atteinte. A ce moment-là, il faut vraiment réétudier son investissement et éventuellement prendre la décision douloureuse, mais raisonnable, de vendre sa position à perte.

La légende dit que Buffet vendait 25% de ses actions en perte.

Ne testez jamais le fond de la rivière avec vos deux pieds

Warren buffet

Une approche financière

Il est évident que l’on ne devient pas milliardaire sans une approche économique et financière de qualité.

Il semblerait que Warren Buffet respecte ces critères financiers pour sélectionner ces investissements.

Selon Buffet il est primordial de comprendre un état financier, savoir lire un bilan, le compte de résultat et l’état des flux de trésorerie.

Comprendre la méthode net-net de Graham, et savoir sélectionner un actif par rapport à des ratios financiers, comme suit :

- Capitalisation boursière > 25 000 000€

- Taux de marge > 15%

- Taux de marge sur 5 ans > 20%

- Croissance du bénéfice par actions sur 5 ans > 5%

- Price to Book Value < 4

- Price to Cash Flow < 8

- 3 < PER < 15

- ROI > 15%

- Interest Cover > 2

Source : Obj 10%

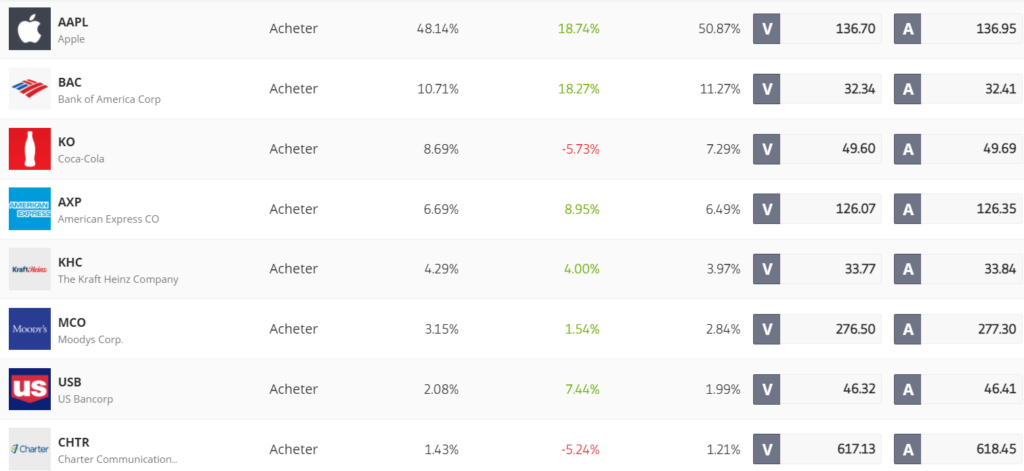

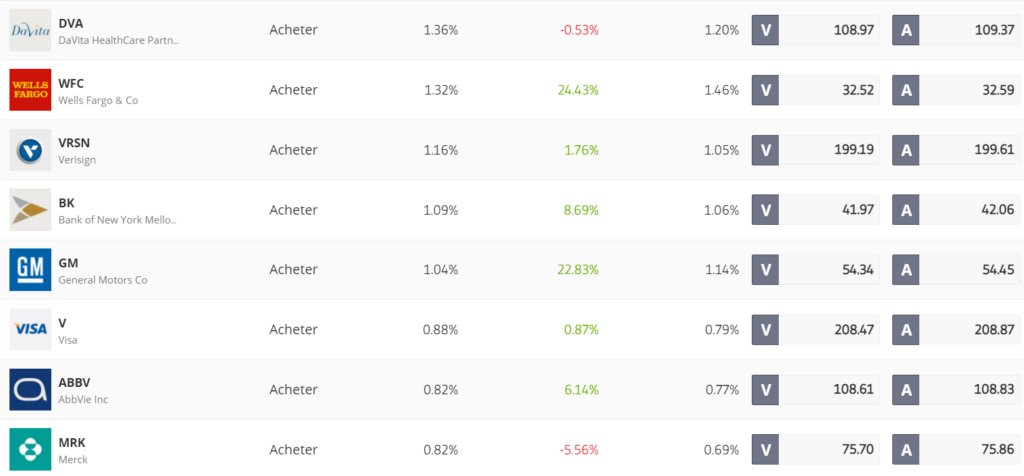

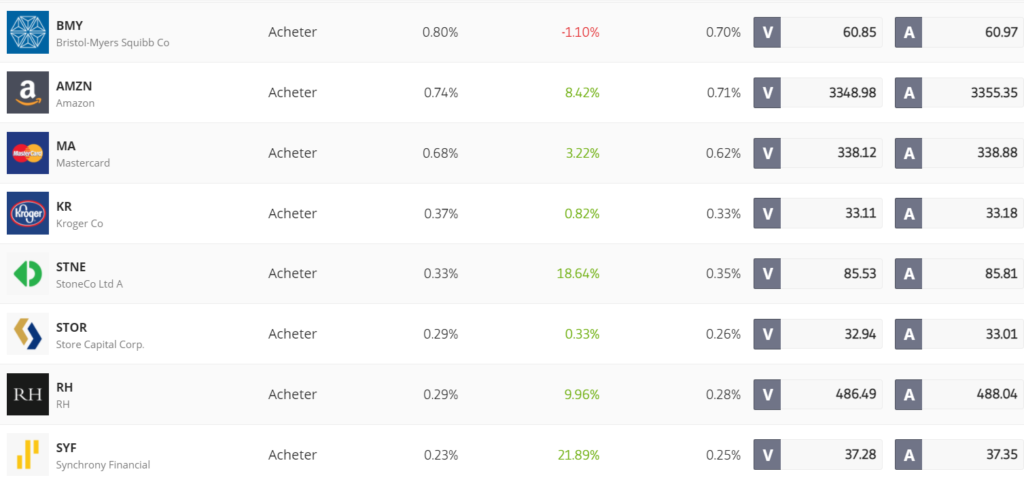

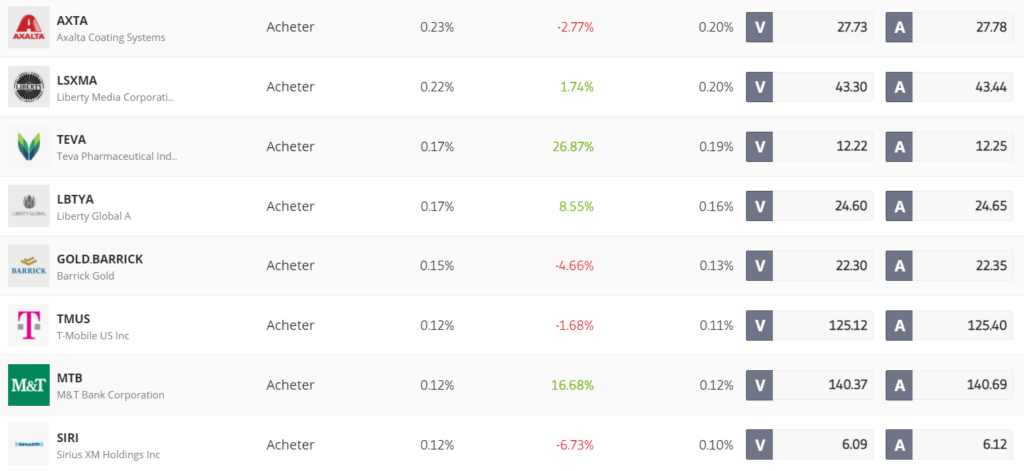

Composition du portefeuille

- Industrie (1) : UPS

- Finance (14) : Bank of America, Wells Fargo, American Express, Moody’s Corporation, JP Morgan, US Bancorp, Bank New York Mellon, Visa, Mastercard, PNC Financial Services Group, M&T Bank Corp, Global Life, Synchrony Financial, Goldman Sachs

- Technologie de l’information (3) : Apple, VeriSign, StoneCo

- Immobilier (1) : Store Capital

- Consommation défensive (6) : Coca Cola Company, Kraft Heinz, Costco Wholesale, Kroger, Mondelez International, Procter & Gamble

- Consommation discrétionnaire (4) : General Motors, Amazon, Restaurant Brands International, RH

- Matériaux de base (1) : Axalta Coating Systems

- Énergie (2) : Suncor Energy, Occidental Petroleum

- Services de télécommunications (8) : Charter Communications, Liberty SirusXM Group (Ticker : LXSMA et LXSM), Sirius XM Holding, Liberty Global PLC (Ticker : LBTYA et LBTYK), Liberty Latin America (Ticker : LILA et LILAK)

- Santé (4) : DaVita Inc, Teva Pharmaceuticals, Biogen, Johnson & Johnson

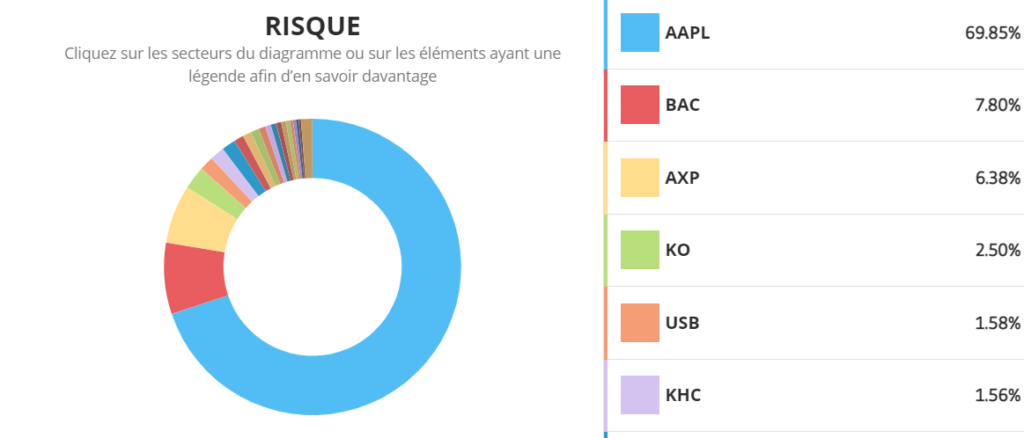

Plus grosses lignes actuellement

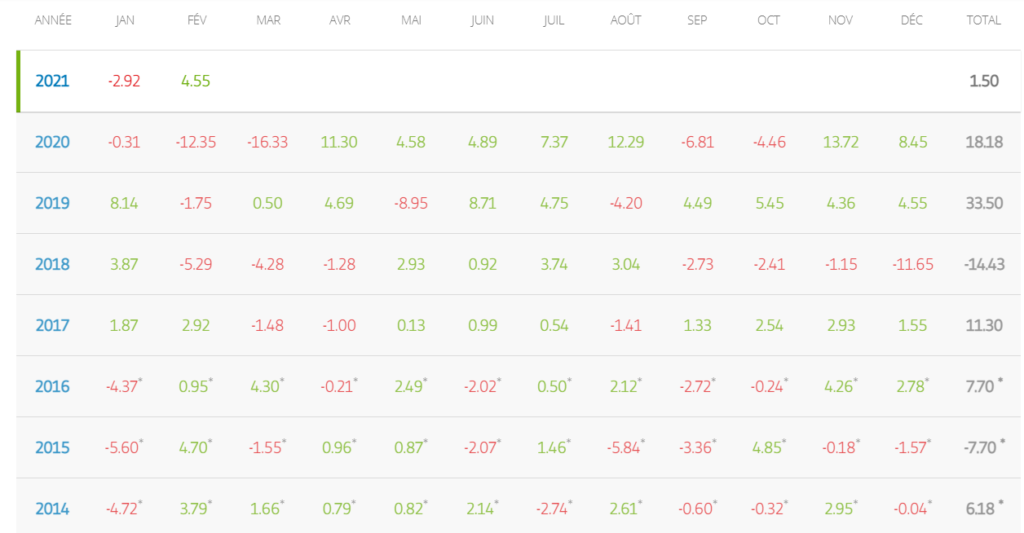

Performance (février 2021)