Comme chaque année, nous nous confrontons au jeu des prévisions pour l’année à venir.

Cet exercice est ludique et nous permet d’observer les grandes tendances de moyen et de long terme.

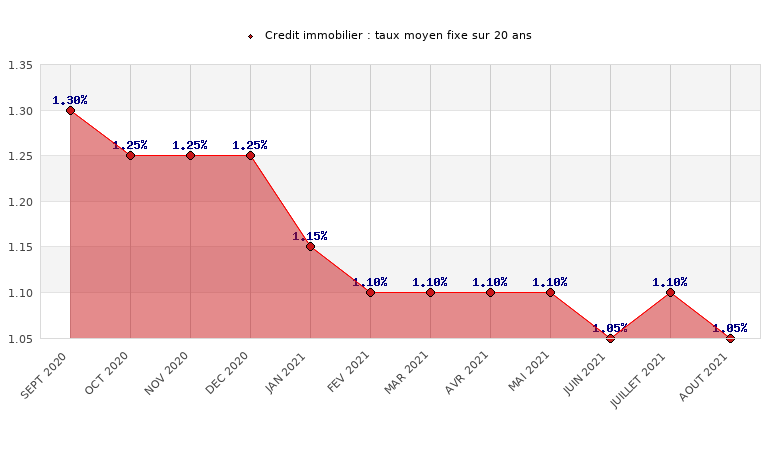

Taux d’intérêts :

L’argent facile des « quantitative Easing » successifs, les rachats d’actifs par les banques centrales, la création monétaire dans son ensemble va commencer à s’essouffler.

Les aides d’états « covid » vont se terminer progressivement, ce qui va apporter son lot de fermetures et de liquidations.

La hausse des taux est déjà programmée, certes, les dirigeants et banquiers centraux tenteront de fermer le robinet graduellement mais l’inflation s’emballe, il faudra bien la freiner un jour.

Les États-Unis parlent d’une première possibilité de hausse pour mars 2022.

Les taux de crédit sont restés historiquement bas, ce qui a favorisé l’immobilier.

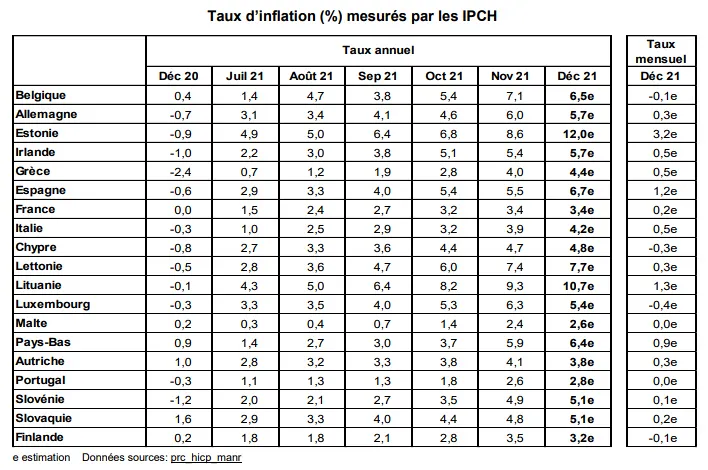

Inflation :

2021 a été très inflationniste avec ses 5 % en Europe et 6 % aux USA.

2022 devrait avoir la même dynamique avec une inflation très élevée.

Autant de facteurs vont dans ce sens, le poids de la dette, hausse des matières premières, difficultés de production, pénurie, hausse des salaires déjà constatée …

Profitez des obligations indéxées à l’inflation, des fonds liés à l’énergie ou de matières premières.

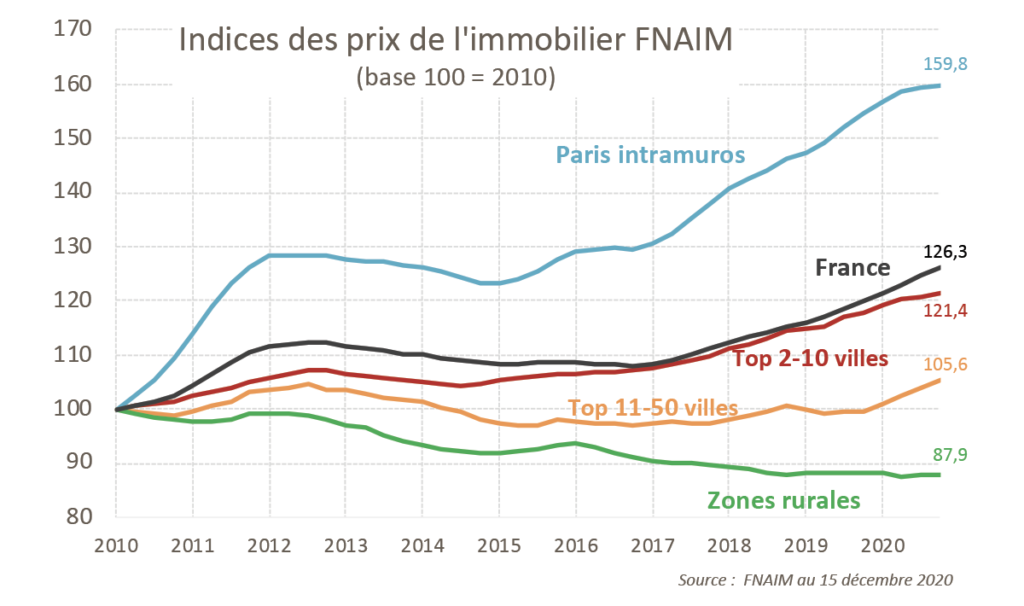

Immobilier :

2021 a été une année record, plus de 1,2 millions de biens ont été vendu en France, les prix ont explosé à la hausse (env 7,5%).

La peur de l’argent dette, les taux de crédit historiquement bas ont été des facteurs favorisant l’acquisition immobilière.

Le marché commence à s’essouffler mais il devrait préserver une dynamique similaire à 2021 (tendance résiduelle).

Marchés actions :

Nous rentrons probablement dans la phase automnale, le marché devrait commencer à tanguer.

Le top des marchés actions a peut-être déjà été atteint en ce tout début d’année 2022.

Le Nasdaq, S&p500 ou encore le CAC sont dans une phase corrective (première vague d’Elliot).

La menace de l’inflation, de la hausse des matières premières et la montée des taux sont autant de menaces pour le marché des actions.

Privilégiez les actions du type aurifère, énergie, santé et non cyclique.

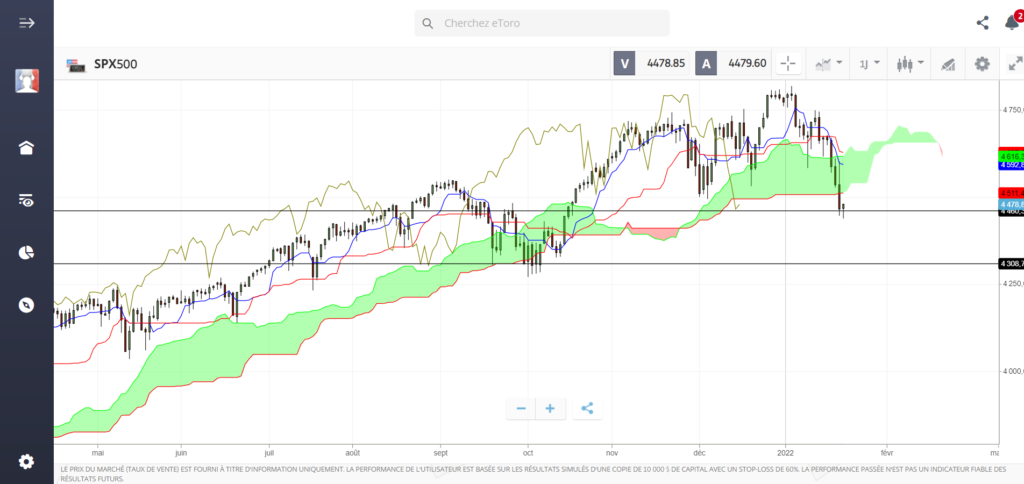

Exemple sur le S&P 500, en journalier tous les indicateurs se dégradent fortement (Franchissement du nuage, Chikou sortie du nuage, cross Tekan / Kijun à la baisse, SuperTrend en zone rouge …)

Dollar :

Est ce que la hausse des taux US suffira à maintenir le Dollar ?

Le mois de mars sera crucial car il devrait intervenir la toute première hausse des taux.

Nous assisterons peut-être à l’affaiblissement réel et dogmatique de cet actif. La fuite du dollar pourrait être à l’origine de mouvements monétaires d’une grande ampleur.

D’un point de vue graphique, l’euro/dollar tente un rebond technique, le support de fin de baisse étant peut-être déjà derrière nous, ce qui pourrait confirmer ce début d’hypothèse.

Energie :

Le pétrole, le charbon, le gaz, et l’ensemble des matières premières devraient avoir la part belle sur année 2022.

Il est « probable » que le vent tourne sur le 2ème semestre 2022 avec des restructurations de géants de l’énergie, qui vont s’associer pour combattre cette hausse des prix, ceci sous l’impulsion des états.

Les marchés devraient pâtir de cette flambée énergétique qui vont plomber la croissance.

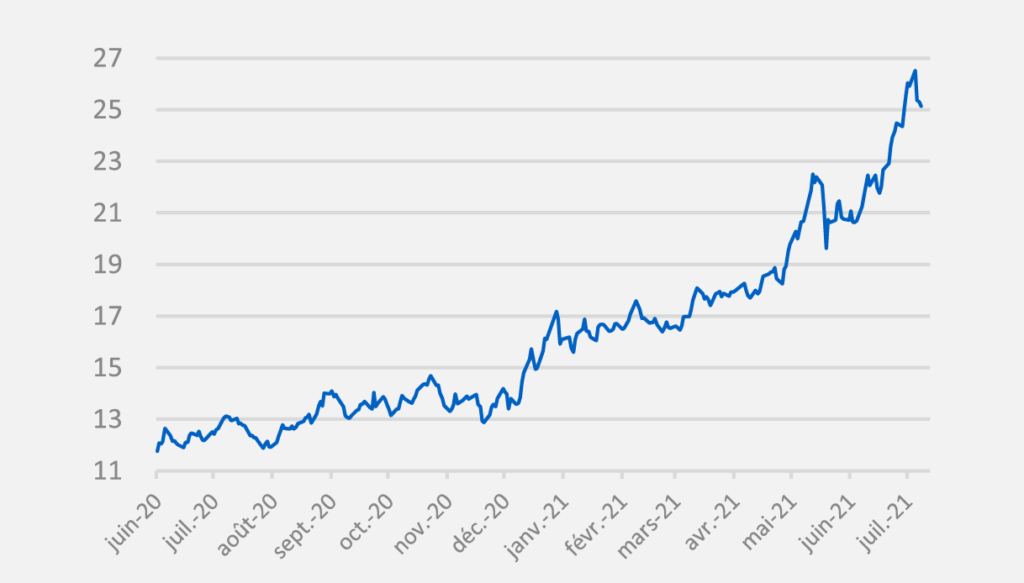

Exemple le prix du gaz de juin 2020 à juillet 2021:

La chine :

Croissance attendue pour 2022 de 5 % contre 8 % en 2021.

La chine continue sa restructuration de son modèle économique concentré plutôt sur une consommation intérieure, avec le développement de sa classe moyenne.

Nous restons neutre sur ce dossier.

BTC :

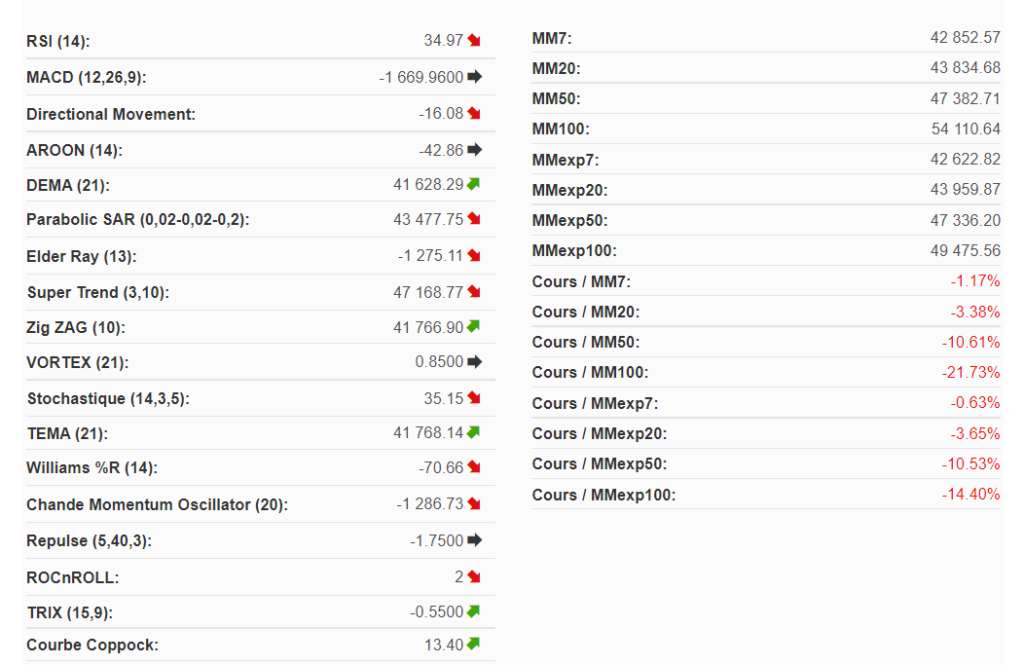

Le BTC est en mauvaise posture sur ce début d’année comme l’ensemble du marché des cryptos.

Sur le plan technique c’est pas très beau, et les supports à 40.000 dollars doivent tenir sinon la chute devrait être douloureuse vers les 30.000 dollar puis vers les 20.000 dollar ensuite.

Malgré tout nous sommes positifs sur cet actif vers la fin 2022/2023 et l’ensemble du marché.

Les cryptos se démocratisent, les états semblent les « tolérer » et les institutionnels commencent à s’intéresser à ce marché.

Les assureurs et les banques veulent proposer des ETF adossés aux cryptos, ce qui nous fait dire que les cryptos ont à moyen terme, de beaux jours devant eux.

Il est même possible de penser que les institutionnels souhaitent faire chuter le marché pour rentrer dans le bateau à bon compte, et faire profiter leurs clients d’un point d’entrée attractif.

De plus la 3ème vague des particuliers n’est pas encore arrivée sur ce marché … cela va arriver très vite !!

Exemple de la dégradation des indicateurs techniques au 21/01/2022.

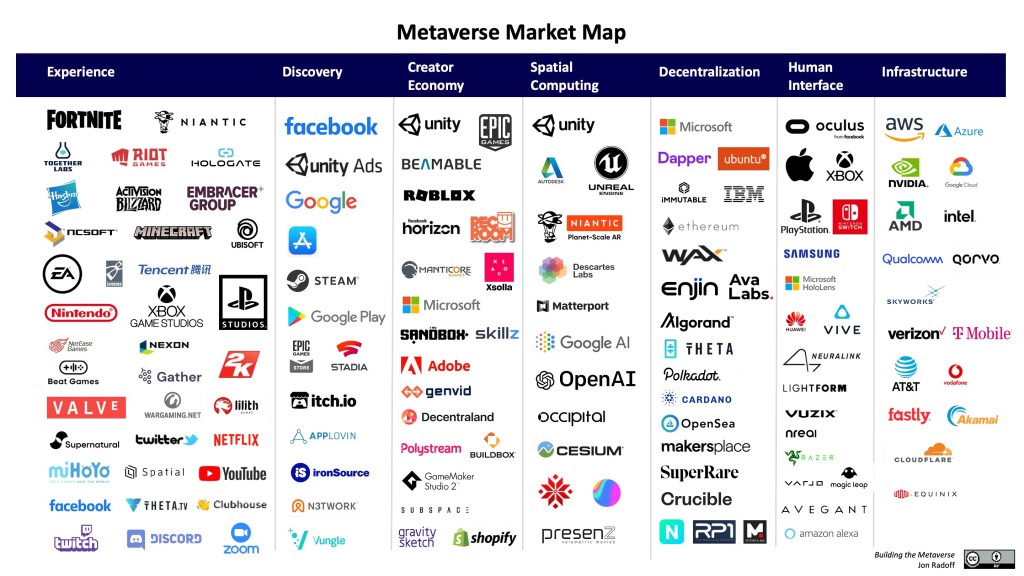

Metavers :

Le métavers (univers virtuel) est en pleine expansion.

Surveillez les NFT (actifs meubles et immeubles virtuels) et commencez à vous intéresser aux entreprises et cryptos qui travaillent dans ce domaine.

Métaux précieux :

L’inflation galopante n’a pas profité aux métaux précieux, ce qui n’est pas vraiment habituel.

Est-ce que les investisseurs se protègent désormais de l’inflation avec d’autres solutions du type cryptos ?

Sur le plan graphique, les métaux précieux se sont très mal comportés en 2021, une reprise se constate néanmoins en ce début d’année 2022.

Un triangle s’est formé sur l’or, nous arrivons en bout de course de ce dernier, la sortie sera t’elle haussière ?

Il est possible que l’or profite de la récente déconvenue des marchés actions, un afflux de liquidité pour se protéger de la baisse des marchés pourrait atterrir dans cet classe d’actif.

Nous restons vigilant.